НБУ снизил ставку до 15%: какие будут последствия для граждан и экономики Украины

Национальный банк весь год будет балансировать ситуацию, имея целью дальнейшую стабилизацию и стимулирование экономики, но будет вынужден реагировать на риски

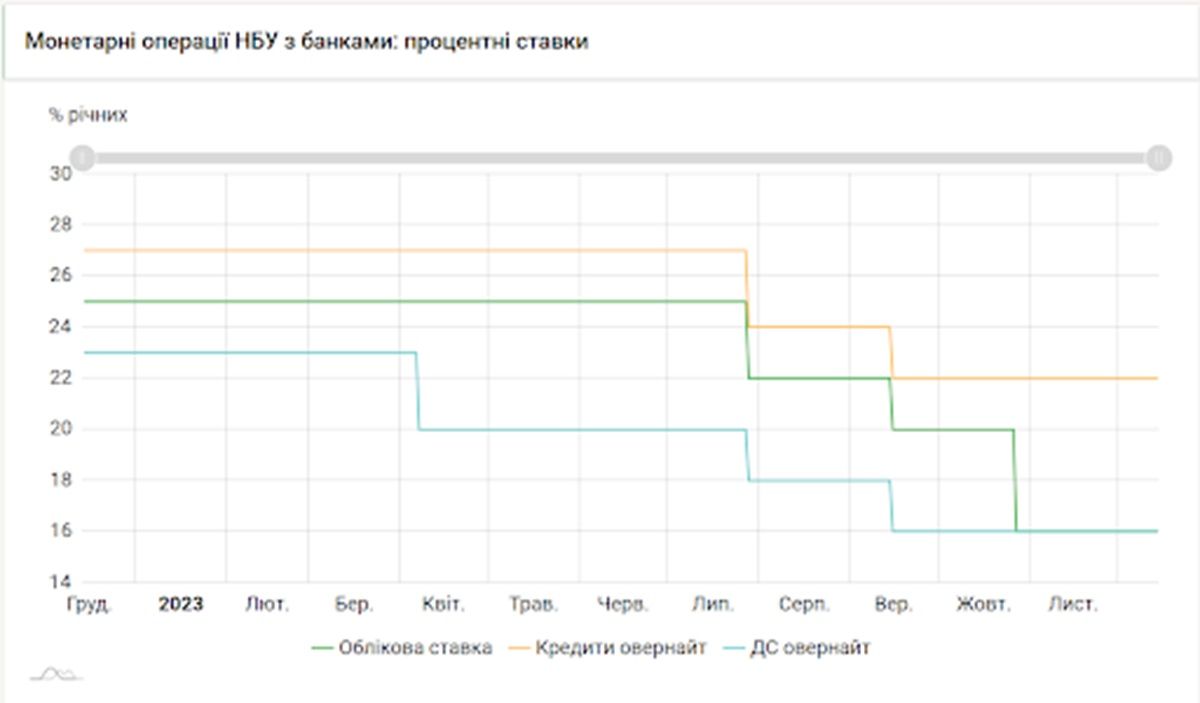

14 декабря Правление Национального банка Украины в очередной раз объявило о решении снова снизить учетную ставку до 15% годовых. Это решение является четвертым снижением ставки и логическим продолжением последовательной политики, которую НБУ проводит весь 2023 год. Как отмечалось в предварительных обзорах, переход НБУ от подъема ставок в 2022 году, когда национальный регулятор решал проблему резкого роста инфляции в первый год войны, к систематическому снижению ставок в 2023 году явился следствием стабилизации экономического состояния страны и снижения инфляции.

Предыдущие аналогичные решения были приняты 27 июля (когда ставка была снижена до 22%), 14 сентября (снижение до 20%) и 26 октября (снижение до 16%). Далее мы попытаемся проанализировать, как эти решения влияют на жизнь граждан, как реализуется политика Национального банка и как дальше будет развиваться ситуация в следующем году.

Как решение НБУ влияет на жизнь граждан?

Несмотря на то, что эти решения обычно не так обсуждаются как скажем тарифы или социальные выплаты, граждане на самом деле достаточно сильно ощущают на себе последствия.

- Во-первых, от них зависит уровень инфляции потребительских цен. Механизм этого достаточно прост. Высокие ставки уменьшают денежную массу в обращении и сдерживают инфляцию. Снижение ставок стимулирует экономику, а риск роста цен и увеличение инфляции. Далее мы проследим, как политика ставок влияла на инфляцию в последние два года.

- Во-вторых, от уровня учетной ставки НБУ напрямую зависит стоимость кредитов и доходность депозитов населения. Увеличение учетной ставки увеличивает доходность банковских вкладов населения, взамен дорожают и кредиты. Снижение учетной ставки – соответственно наоборот.

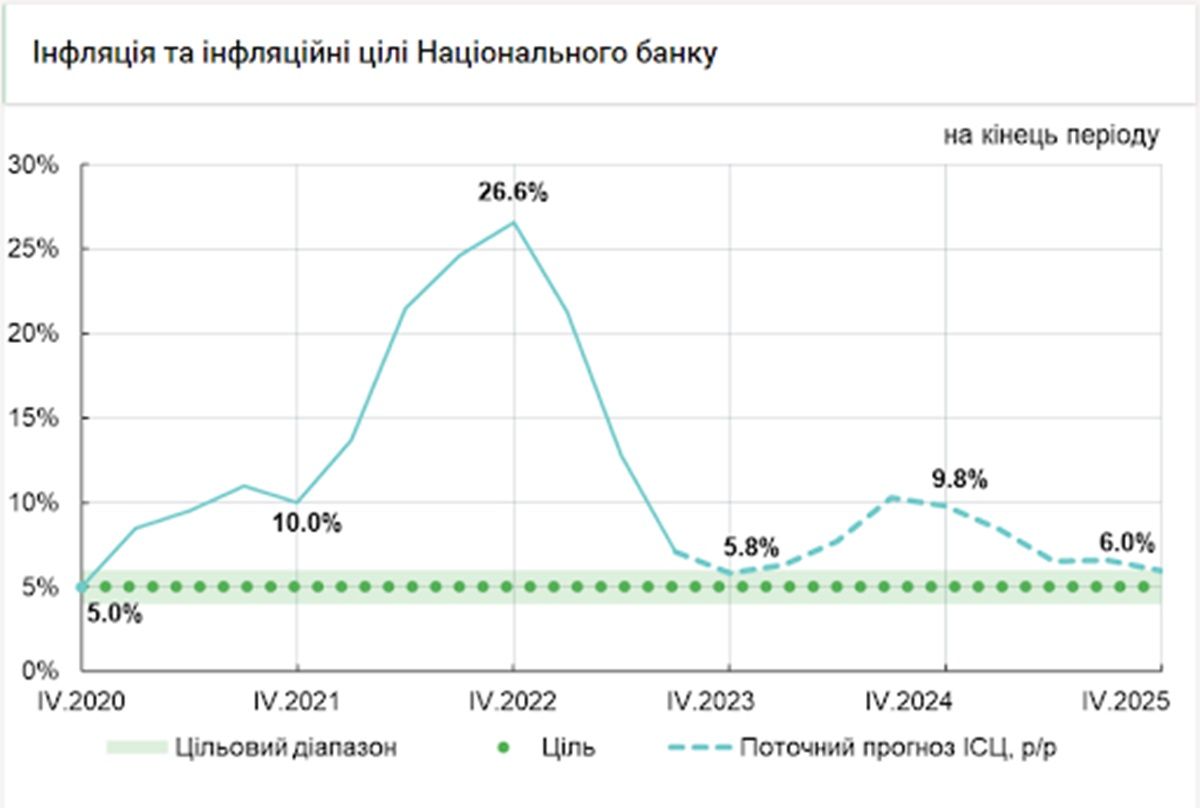

Центральному банку важно, чтобы инфляционные ожидания были стабильными и находились на уровне, близком к его цели. Практика инфляционного таргетирования НБУ состоит в том, что устанавливается определенная цель, к которой стремится регулятор, принимая решение об уровне ставок. В нашем случае мы видим, что НБУ установил цель иметь в экономике инфляцию на уровне 5%.

Много это или мало?

Если сравнивать с экономиками благополучных государств Европы и США, то они принимали инфляционные уровни после ковидных ограничений на уровне 7-5% как экстремальные. Наверное, и нам следовало бы стремиться к такой стабильности экономики. Но в наших условиях это решение было принято, когда у нас было 27% инфляционного шока в первый год войны. От этих реалий уровень таргетирования на 5% кажется достаточно обоснованным. Возможно дальше будет лучше, но пока это тоже неплохой результат.

Как НБУ проводит монетарную политику и как она влияет на экономику страны?

Изменяя ключевую ставку и другие ставки по своим операциям с банками, Национальный банк влияет на условия, по которым банки заключают соглашения между собой на денежном рынке и, таким образом, на стоимость краткосрочных кредитных средств. Из-за механизма перетока капитала между разными секторами финансового рынка стоимость краткосрочных средств влияет на процентные ставки банков по кредитным и депозитным операциям с предприятиями и населением, обменный курс гривны и цены других финансовых инструментов. В итоге посредством изменения процентной ставки. Национальный банк косвенно влияет на такие макроэкономические показатели, как инфляция и ВВП.

Как видно из графика, снижение учетной ставки напрямую влияет на реальный финансовый рынок и автоматически влечет за собой ряд процессов через кредитование банков.

Но кроме этого сам факт объявления целей регулятора также оказывает ощутимое влияние и создает для бизнеса и граждан атмосферу предсказуемости, стабильности и прогнозируемости.

Как будет дальше развиваться ситуация в 2024 году?

Для понимания логики дальнейших решений обратимся к тексту заявления НБУ: Высокий уровень неопределенности относительно продолжительности и интенсивности полномасштабной войны сохраняется. По-прежнему НБУ предполагает, что ощутимое снижение рисков безопасности произойдет не ранее 2025 года. В случае более длительного периода активных боевых действий ожидаются дополнительные потери экономики и более существенное инфляционное давление. Также отчасти реализовались риски ритмичности поступления внешней финансовой помощи. В то же время НБУ ожидает возобновления ритмичности внешнего финансирования в ближайшее время.

Учитывая такие предпосылки и предварительный анализ развития ситуации, Национальный банк готов в следующем году гибко реагировать на все факторы, определяющие экономическую ситуацию в следующем году, а именно:

- Развитие инфляционных действий. НБУ ожидает в следующем году всплеск инфляции почти до 10%, что может умерить тенденцию к снижению ставок.

- Состояние валютного рынка. В следующем году все главные центральные банки мира будут вынуждены изменять монетарную политику, учитывая риски рецессии, инфляционных процессов и реагировать на них.

- Ритмичность поступления и достаточность международной помощи. Проблемное обсуждение помощи в Конгрессе США и выборы Президента США в следующем году придают значительную неопределенность ситуации.

- Ситуация с рисками безопасности. То есть война продолжает идти, и никто не сможет спрогнозировать, как именно она повлияет на экономику.

То есть несмотря на то, что регуляторная политика текущего года позволила стабилизировать экономику, следствием чего и были решения по снижению ставки, в дальнейшем нас ожидает довольно непредсказуемый год, в котором ситуация может измениться в любом направлении.

Учитывая это, можно предположить, что Национальный банк весь год будет балансировать ситуацию, с целью дальнейшей стабилизации и стимулирования экономики, но будет вынужден реагировать на риски.

Поэтому мы прогнозируем, что политика дальнейшего снижения ставок будет продолжена, но, возможно, будет поставлена на паузу в середине года, а ставки будут балансировать в диапазоне 15-10% годовых. Инфляция при этом будет контролироваться и приближаться к 5% таргета, установленного Национальным банком, а в целом экономическая ситуация будет стабильной и сохранять тенденцию к улучшению. Но все это только в случае, если не произойдет максимальное наступление вышеупомянутых серьезных рисков.

Эксперт по инвестициям и финансовым рынкам

Андрей Богатырев

Подписывайтесь на наш Telegram-канал, чтобы не пропустить важные новости. За новостями в режиме онлайн прямо в мессенджере следите на нашем Telegram-канале Информатор Live. Подписаться на канал в Viber можно здесь.