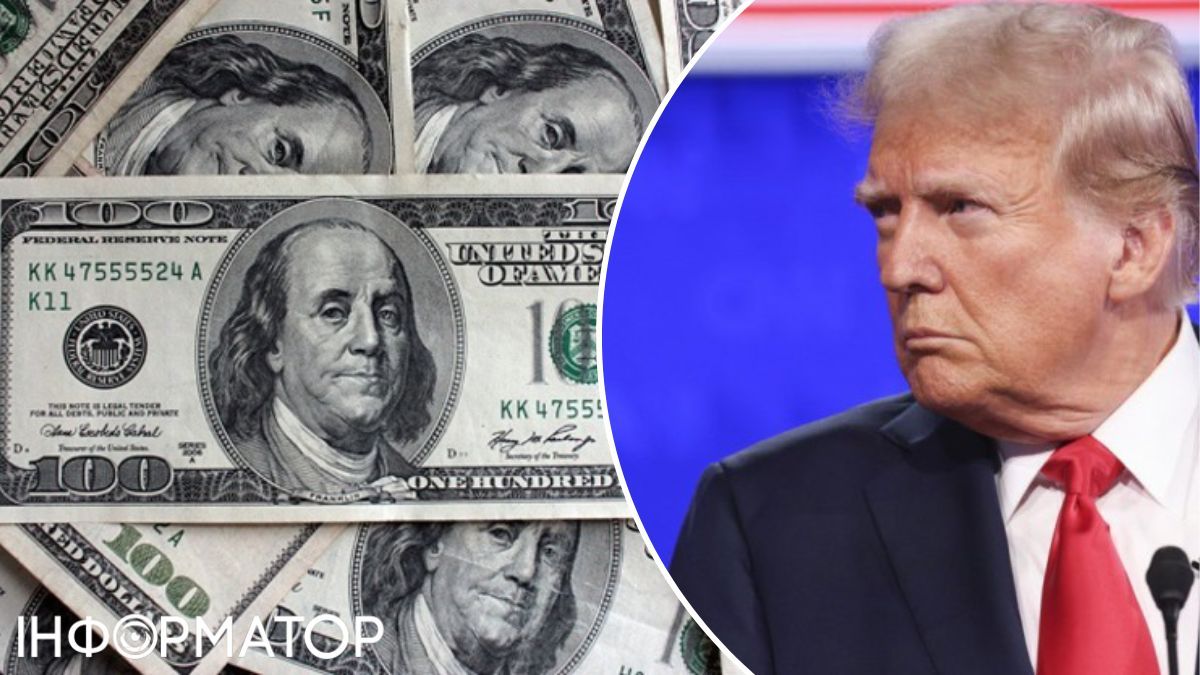

Трамп хоче девальвувати долар: як це вплине на курс валюти

Якщо Трамп переможе, то він боротиметься із завищеною валютою, яку він звинувачує у роздмухуванні торговельного дефіциту Америки та знищенні її промисловості, вважають експерти

Дональд Трамп хоче бути президентом зі слабким доларом. Але балотується він на платформі сильного долара. Такою є переважна думка економістів із Волл-стріт, які проаналізували плани Трампа на другий термін. Чи можлива у такому разі девальвація американської валюти, розповідає Bloomberg.

Велика валютна проблема

Під час свого першого терміну Трамп часто лаяв інші країни через те, що їхні обмінні курси занадто слабкі щодо долара, і неодноразово переконував ФРС у необхідності пом'якшення грошово-кредитної політики.

Тепер, повернувшись на передвиборну стежку, він скористався інтерв'ю Bloomberg Businessweek, аби дати зрозуміти, що ця тема залишається актуальною.

Відповідаючи на запитання про те, яка економіка потрібна американцям, Трамп відразу ж підняв «велику валютну проблему». Він сказав, що постійно чує від виробників, що «ніхто не хоче купувати наш товар, тому що він занадто дорогий» — тоді як інші країни намагаються тримати свої валюти постійно слабкими, бо це дає перевагу в експорті. Трамп висловив особливе роздратування дешевизною японської єни та китайського юаня.

"Попри всю риторику, банки, включаючи Morgan Stanley та Deutsche Bank AG, у своїх звітах за останній тиждень дійшли висновку, що перемога Трампа, найімовірніше, призведе до зростання курсу долара. Серед основних аргументів: пом'якшення податково-бюджетної політики, внаслідок запропонованого Трампом скорочення податків, вимагатиме від ФРС підвищення ставок, що підтримає долар. Хвиля тарифів чинитиме аналогічний ефект, а також зробить іноземні товари менш привабливими, і тим самим знизить попит на валюти торгових партнерів", - пише Bloomberg .

Проте заявлене Трампом бажання чинити тиск на долар змусило всіх ворожити на кавовій гущі, як він може впоратися з цим завданням — і кого він може призначити відповідальним за його виконання.

Економічні радники, які регулярно спілкуються з Трампом, виношують плани торгової політики, орієнтованої на долар, у тому числі дві особи, які розглядаються, як можливі кандидати на пост міністра фінансів у разі перемоги Трампа.

Роберт Лайтхайзер, який раніше обіймав посаду головного торгового посадовця Трампа, висловив готовність розглянути низку варіантів збалансування зовнішнього дефіциту США, можливо, включаючи контроль над капіталом, який надходить до США для покриття дефіциту.

Скотт Бессент, керуючий гедж-фондом і відомий фахівець зі збору коштів для Трампа, говорив про розширення політики «дружнього шорінгу» адміністрації Байдена для створення багаторівневої системи серед партнерів Америки, в якій країни, які сприятимуть досягненню мети послаблення долара, будуть винагороджені торговими перевагами.

Якщо ці ідеї вважаються нестандартними, то є й пряміші способи, якими адміністрація Трампа може протистояти зміцненню долара.

«Декілька трильйонів» і боротьба з ФРС

Найочевидніший варіант — це втручання у валютні ринки: або словесне, або шляхом продажу доларів Міністерством фінансів.

Станом на травень у стабілізаційному фонді казначейства знаходилося близько 206 мільярдів доларів — мабуть, цього замало, щоб змінити ситуацію. Джордж Саравелос, голова відділу глобальних валютних досліджень Deutsche Bank, вважає, що для ефективної девальвації потрібно продати «декілька трильйонів», а також запровадити контроль за рухом капіталу.

США можуть спробувати очолити ширші міжнародні зусилля, як це було зроблено у 1985 році з угодою Плаза. Тоді Вашингтон заручився підтримкою Великобританії, Західної Німеччини, Франції та Японії, щоб спільно використати свої валюти для девальвації долара. Але у 2024 році перешкоди будуть серйознішими.

По-перше, глобальний валютний ринок зараз настільки більший, що протистояти зростанню курсу долара буде складніше. Відтворити таку єдність буде непросто — особливо для адміністрації Трампа, яка може посваритися з союзниками США з питань торгівлі. Крім того, для укладання угоди буде потрібна підтримка центральних банків країн-учасниць.

«Сьогодні, щоб змусити інші країни допомогти послабити долар, ймовірно, буде потрібно більше примусу, ніж співпраці», - говорить Марк Шумерлін, засновник компанії Evenflow Macro, який займався питаннями економічної політики в Білому домі Джорджа Буша-молодшого.

Другим варіантом дій Трампа може стати примус його власного центрального банку, чиї відсоткові ставки найсильніше визначають вартість долара.

«Саме ФРС визначатиме, як долар відреагує на політику Трампа», — говорить Картик Санкаран, ветеран валютних ринків.

Якщо якісь із них — зниження податків, тарифи чи імміграційний контроль — виявляться інфляційними, то типовою реакцією ФРС буде підвищення ставок, що призведе до зростання долара. Якщо з'являться ознаки того, що ФРС не зможе цього зробити, каже Санкаран, долар розпродуватиметься.

Трамп показав, що у нього немає жодних проблем із тим, щоб словесно обрушитися на центральних банкірів, але незрозуміло, як він може піти далі. Будь-яка офіційна спроба обмежити незалежність ФРС може змусити інвесторів дійти висновку, що США відмовилися від пильного контролю за інфляцією, а це загрожує втратою довіри до економіки та ринків.

Тарифи, як важіль тиску і гроші світу

Все це залишає ще один варіант, який, на думку деяких помічників Трампа та аналітиків ринку, може спрацювати. Самі по собі тарифи можуть зміцнити долар, але їх також можна використовувати як засіб, щоб змусити інші країни, зокрема, Китай, підвищити курс своїх валют.

Трамп, самопроголошений король торгових мит, пропонує застосовувати їх до китайських товарів у розмірі 50% або вище. І він готовий використовувати загрозу тарифів, як розмінну монету.

Економісти з Волл-стріт аналізують, як Трамп використав тарифну зброю у 2016 році, і деякі вважають, що це може стати ефективним способом стимулювати знецінення долара — тим паче, що деякі ключові економіки вже зацікавлені у зміцненні своїх валют.

Інші бачать ризик того, що торгові партнери США не захочуть скорочувати валютні резерви, і натомість можуть вжити заходів у відповідь у вигляді власних імпортних зборів.

«Я не впевнений, що тарифи будуть достатньо сильною батогом, щоб змусити інші країни захотіти взяти участь.Механічно їм довелося б продати багато доларів, щоб зробити це. Якщо щось, це просто викличе торгівельну війну», — сказав Ноель Діксон, глобальний макростратег State Street Corp.

Обмінний курс — не єдине питання про долари, яке турбує Трампа, якщо він виграє другий термін. У списку з 20 обіцянок, опублікованому його кампанією, під номером 13 значиться таке: «Зберегти долар США, як світову резервну валюту» — мета, яка може суперечити бажанню послабити долар.

Із 1945 року долар був найближчим до глобальних грошей — якірною валютою як для друзів, так і для ворогів. Проте останнім часом ведуться пошуки способів ведення міжнародного бізнесу без використання долара. Почасти це викликано тим, що противники США, такі як Росія та Китай, шукають способи вивести свою економіку з-під дії санкцій. Такі союзники, як Індія та арабські країни Перської затоки, також виявляють інтерес до розширення торгівлі у своїх валютах. Більшість дебатів ведеться у швидкозростаючій групі країн БРІКС, що розвиваються.

Трамп уважно слідкує за цим. Можливо, у цьому він відрізняється від свого соратника Венса, який бачить негативні сторони в статусі резервної валюти.

«Я ненавиджу, коли країни уникають долара. Я не дозволяв би країнам відмовлятися від долара», — сказав Трамп в інтерв'ю CNBC у березні.

Підписуйтесь на наш Telegram-канал, щоб не пропустити важливих новин. Підписатися на канал у Viber можна тут.

ЧИТАЙТЕ ТАКОЖ:

- Ціни на золото і Трамп: що відбувається на ринку дорогоцінних металів

- Токени, пов'язані з Трампом, різко впали після того, як йому оголосили вирок

- Як біткоїн та Ethereum можуть потрапити до стратегічного резерву США, і до чого тут Дональд Трамп

- ChatGPT дав прогноз, якою буде ціна біткоїна, якщо Дональд Трамп переможе на виборах президента США